Een ‘app‑etijt’ voor bankieren

3 maart 2021 - 14 min leestijd

Hoe we vandaag bankieren

Hoe ziet de toekomst van de financiële sector er op de lange termijn uit? Dat was de vraag die 10 jaar geleden gesteld werd aan een groep studenten van de Solvay Brussels School Economics & Management, de Universiteit Gent en de KU Leuven.

Samen met het adviesbureau HazelHeartwood deden de studenten omstandig veldwerk, voerden ze marktanalyses uit en lanceerden ze online-bevragingen of namen ze verscheidene persoonlijke interviews af. Vervolgens goten zij hun visie in een rapport dat uitlegt hoe zij het model van de bank zagen evolueren in de komende jaren.

Hun bank voor het jaar 2020 was:

- een bank die van de klant de bankier maakt

- een coöperatieve bank die van zijn klanten aandeelhouders maakt

- een instelling zonder agentschappen of bankautomaten in een cashloze samenleving

- een bank die vooral via internet en sociale media opereert

- vooral een facilitator, wiens activiteiten focussen op handel en informatieuitwisseling tussen zijn klanten

- een instelling die haar klanten proactief informeert en vormt in financiële zaken, vooral via elektronische platformen

Ondertussen zijn we 2020 voorbij en loont het de moeite om eens te bekijken in hoeverre hun voorspelling aansluit bij de realiteit van vandaag. Hoe bankieren we vandaag en hoe zit het met onze ‘app-etijt’ voor bankieren?

Een bank die van de klant de bankier maakt

Het digitaal bankieren, waarbij de klant zelf kiest waar en wanneer hij bankiert, heeft de laatste jaren een enorme vlucht gekend. De cijfers betreffende het aantal abonnementen mobiel en internetbankieren blijven stijgen, en ook de nieuwe communicatiekanalen zoals videobellen en chat-functies raken steeds meer ingeburgerd.

Daarenboven heeft de coronacrisis ervoor gezorgd dat nog meer mensen digitaal aan de slag gingen. De “app-etijt” om digitaal bankieren is er dus wel degelijk, dat blijkt uit onderstaande cijfers.

App en PC populairste kanalen om te bankieren

Uit een recente Ivox-studie blijkt dat de populairste kanalen voor het gebruik van bankdiensten bij uitstek de PC (internetbankierne) & de app (mobiel bankieren) zijn:

Ivox studie uitgevoerd bij 1000 Belgen, in opdracht van Febelfin – afgenomen tussen 25 en 30 november 2020 (representatief op geslacht, taal, leeftijd en diploma. Maximale foutenmarge bij 1000 Belgen bedraagt 3,02%.

- 90% van de Belgen zegt wel eens via de PC gebruik te maken van bankdiensten. We zien dat PC-bankieren ook bij senioren goed ingeburgerd is (91%), terwijl de jongeren vaker gebruik maken van mobiel bankieren.

- 7 op de 10 Belgen (71%) geven aan bankdiensten te gebruiken via de app. Bij de jongeren loopt dit cijfer op tot bijna 9 op 10.

- Beiden worden vaak in combinatie met elkaar gebruikt.

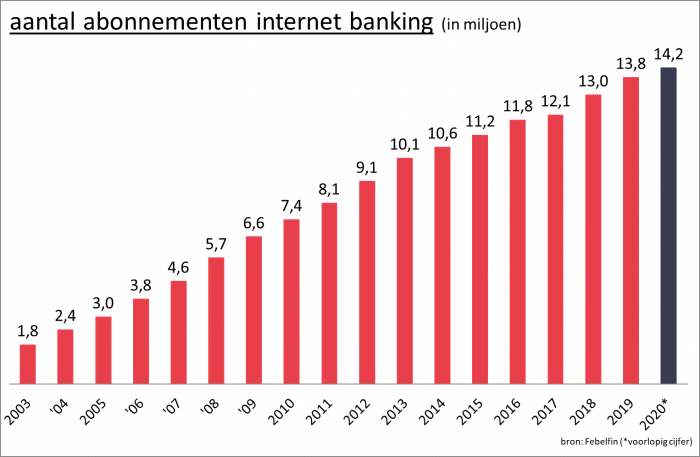

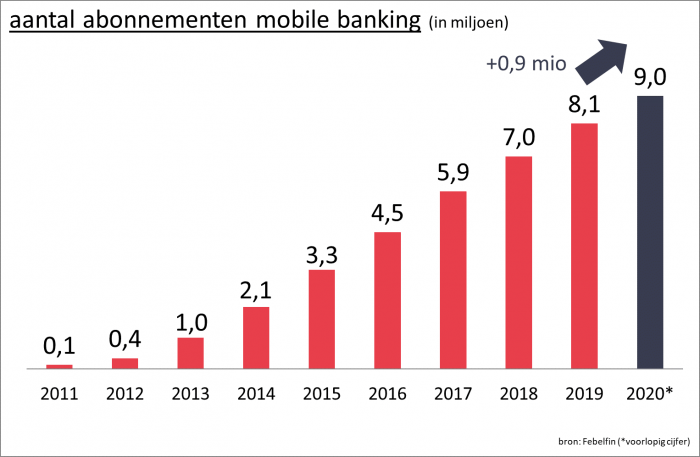

- In de afgelopen 5 jaar is het aantal abonnementen online bankieren met 5% gegroeid op jaarbasis, dit ondanks het reeds hoge aantal van meer dan 11 miljoen in 2015. Het aantal mobiel abonnementen is met meer dan 20% per jaar gestegen over dezelfde periode. Aantal abonnementen internetbankieren eind 2020: 14,2 miljoen (stijging van 3,1% t.ov. eind 2019). Aantal abonnementen mobiel bankieren eind 2020: 9 miljoen (stijging van 11% t.o.v eind 2019).

- Vooral mobiel bankieren blijft groeien. De laatste 5 jaar zijn er gemiddeld meer dan een 1 miljoen mobile banking abonnementen bijgekomen per jaar. Er zijn bijna 3 maal zoveel mobile banking abonnementen vergeleken met eind 2015.

Ook het gebruik van pc en mobiel bankieren neemt toe: 44% van de Belgen doet verschillende keren per week transacties met de bankapp. Hierdoor krijgt de Belg niet alleen een beter zicht op zijn/haar financiële situatie, ook worden heel wat uitstapjes naar het bankkantoor uitgespaard wat dan weer onze ecologische voetafdruk ten goede komt.

TOP 3 -diensten

- Gevraagd naar de top-3 diensten waarvan via de app of pc bankieren het meest gebruik gemaakt wordt:

- wordt het uitvoeren van betalingen veruit het vaakst op de eerste plaats gezet (85%). Bij senioren is dit 60%.

- Saldo/verrichtingen checken (69%).

- Uitvoeren van overschrijvingen tussen eigen rekeningen (44%) veel genoemd.

Nog groei voor video call & chat

- Nieuwe technologie en een grotere keuze in communicatiekanalen zorgt ook voor nieuwe, gemakkelijkere en snellere interacties tussen klanten en hun banken. Mensen hebben nu meer toegang tot een reeks bankdiensten, thuis, onderweg of op het werk.

- 28% van de Belgen maakt wel eens gebruik van videocall voor het raadplegen van bankdiensten.

- Vooral de Belgische jongeren maken gebruik van videocall om bankdiensten te raadplegen (39%). Maar ook 18% van 55-plussers heeft hier al gebruik van gemaakt.

- Ook de livechat wint aan populariteit: 33% van de Belgen geeft aan hier wel eens gebruik van te maken. Ook hier zie je dat voornamelijk de jongeren veel gebruik maken van dit kanaal (46%), maar ook voor 1 op 5 senioren is dit geen ongekend terrein.

Corona gaf een digitaal duwtje

- Er is een evolutie gaande in de manier waarop we onze financiële zaken beheren. De trend waarbij klanten steeds meer gebruik maken van bankapps, zet zich in hoog tempo voort. De coronacrisis heeft deze bestaande trend verder versterkt.

- Meer dan 1 op de 10 Belgen (13%) zegt sinds de coronacrisis vaker gebruik te maken van digitaal bankieren.

Fysiek contact in bankkantoor neemt af: contact met de bank mag voor de Belg nog meer online

Door de toenemende online mogelijkheden voor contact tussen klant en bank, zien we dat het aantal fysieke bezoeken aan het bankkantoor steeds verder afneemt.

Fysieke afspraken in bankkantoor heel beperkt

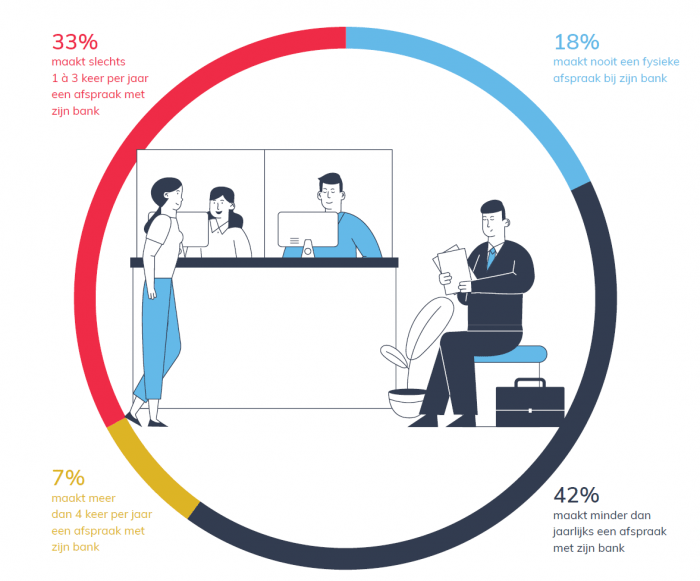

- Maar liefst 60% van de Belgen maakt nooit of minder dan jaarlijks een fysieke afspraak met zijn bank. 33% van de Belgen maakt 1 à 3 keer per jaar een afspraak met de bank.

- Ook bij de senioren is het aantal bezoekjes aan de bank beperkt: de helft gaat nooit (16%) of minder dan 1 maal per jaar (33%) en 45% gaat 1 à 3 keer per jaar.

- Uit deze cijfers blijkt dat meer dan 9 op de 10 Belgen zich slechts in beperkte mate fysiek naar een bankkantoor begeven.

Hiervoor willen we wel een fysieke afspraak

Uit de studie blijkt dat de populaire diensten waarvoor men wel eens een fysieke afspraak maakt bij zijn/haar bankkantoor zijn:

- Advies vragen over persoonlijke financiële situatie (29%)

- Beleggingen opvolgen en advies (26%)

- Lening aanvragen en beheren (24%)

De adviesfunctie van de bank speelt hierbij een belangrijke rol. Voor bovenstaande diensten wil men voornamelijk face-to-face interactie (hetzij fysiek of virtueel) met een bankmedewerker. Het menselijke aspect is hierbij van groot belang.

Voor de helft van de Belgen mag er nog meer online

Maar persoonlijk contact kan ook vanop afstand. Dat hebben we tijdens de coronacrisis meer dan ooit gemerkt. Bijna de helft van de Belgen (48%) geeft aan dat het contact met hun bank gerust meer online mag gebeuren. Bij jongeren stijgt dit percentage tot 60%, maar ook 4 op de 10 senioren geven aan dat het contact vaker online mag gebeuren.

Wat met overschrijvingen?

Ook de manier van overschrijvingen doen, volgt dezelfde digitale tendens. In 2008 werden nog 21% van de overschrijvingen via de bankautomaat (selfbanks) gedaan, terwijl in 2019 dit gedaald is tot slechts 5% van de overschrijvingen. Ook papieren overschrijvingen zijn op 15 jaar tijd gedaald met ongeveer 88%. Diezelfde tendens zien we bij de senioren. Uit de Ivox-studie blijkt, dat slechts 4,2% van de 55-plussers zich nog naar het bankkantoor begeeft om overschrijvingen te doen.

Hoe wordt deze tendens vertaald op het terrein?

In 2010 voorspelden de studenten dat we in 2020 geëvolueerd zouden zijn naar een bankenlandschap zonder agentschappen of bankautomaten in een cashloze samenleving. Zo’n vaart heeft het echter niet gelopen, en bovendien is dit ook geen ambitie van de financiële sector.

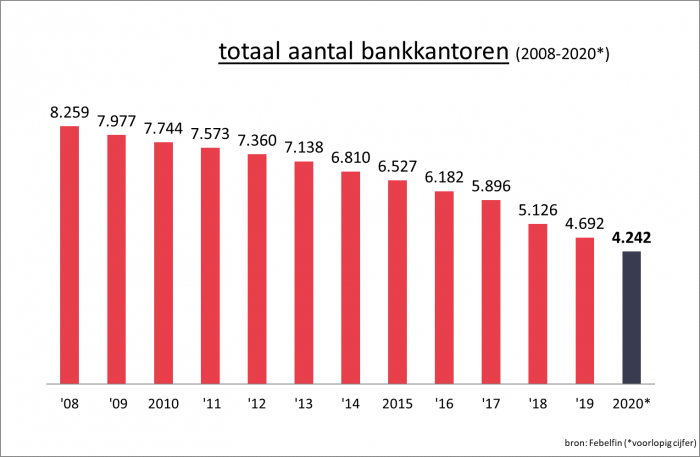

Steeds minder bankkantoren maar nog altijd veel in vergelijking met andere Europese landen

Het bankkantoor van vandaag is zowel fysiek als virtueel. Doordat de Belgische klant steeds vaker zelf digitaal bankiert, wandelt hij minder dan vroeger een bankkantoor binnen. Ook zaken waarvoor hij vroeger naar het bankkantoor ging, kunnen nu online: kredietlimiet aanpassen, debetkaart bestellen, een verloren kredietkaart aangeven, …

De banken volgen deze maatschappelijke trend van dichtbij op en stemmen hun kantorenaanbod daarop af. Dit betekent niet dat de Belgische consument niet langer terecht kan in een fysiek kantoor: ons land telde eind 2020 4.242 bankkantoren. Een daling van 9,6% in vergelijking met het jaar voordien.

De afbouw van het huidige kantorennet is echter een evolutie die reeds enkele jaren is ingezet, en die de maatschappelijke trend van vandaag volgt. Dit is een evolutie die we ook in andere Europese landen zien. België heeft vandaag nog steeds één van de meest dichte kantorennetwerken in heel Europa.

En wat met de geldafhalingen: gebruik van cash geld daalt stevig

In 2020 heeft het digitale betalen een verdere doorbraak gekend, mede als gevolg van de coronacrisis. Betalen met de kaart of met de smartphone is dan ook een zeer veilige en hygiënische manier om aankopen af te rekenen en al helemaal als het contactloos gebeurt. De Belg stelde zijn betaalgedrag hierop af en lijkt deze nieuwe digitale gewoonte ook aan te houden.

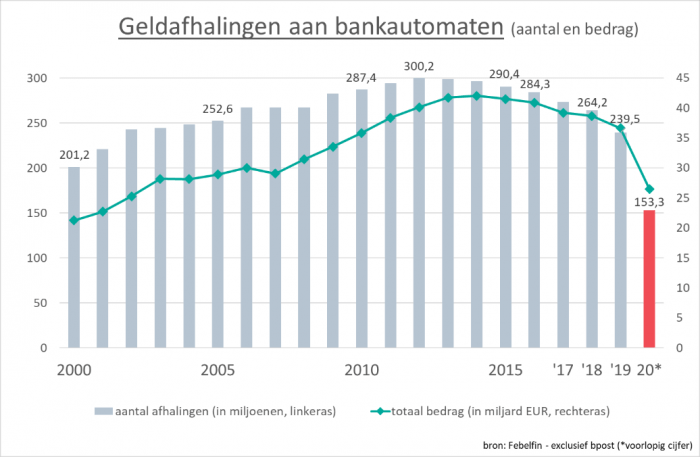

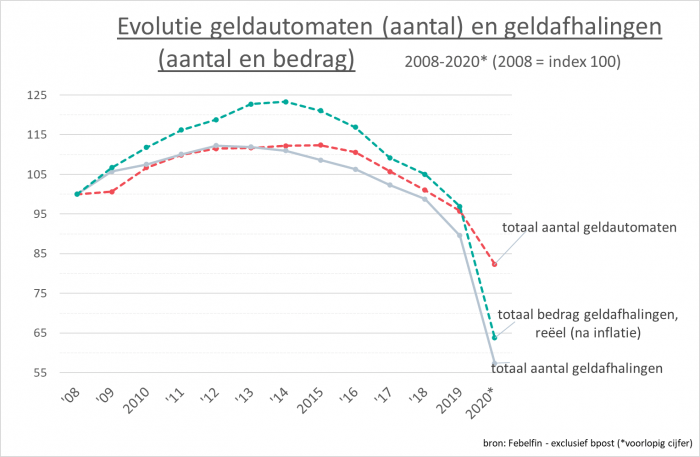

In 2020 hebben we dan ook een enorme evolutie gezien qua geldafhalingen aan de geldautomaten. Het aantal geldafhalingen daalde in 2020 met meer dan een derde (36%) in vergelijking met een jaar eerder, en in bedrag zagen we een daling van 28%. Als we dit vergelijken met 2012 is het aantal geldafhalingen ongeveer gehalveerd. De evolutie van minder geldafhalingen is al een tijdje ingezet, maar deze lijkt nu wel een versnelling hoger te schakelen. De regering heeft bovendien ook de ambitie om in de toekomst ook handelaars en vrije beroepen te verplichten een digitale betaalwijze aan te bieden, naast cash.

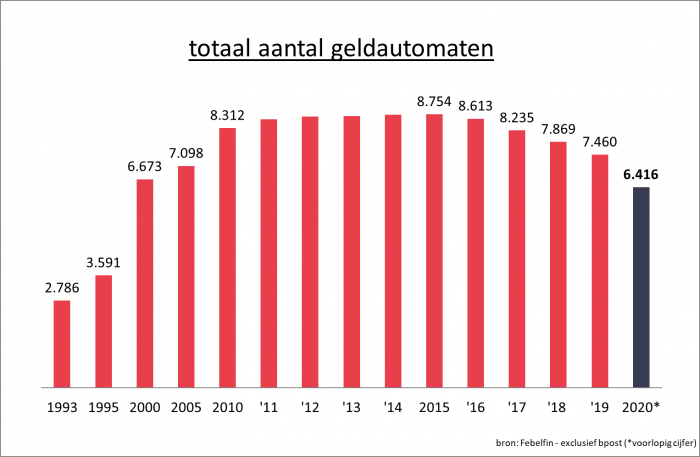

Wijzigend klantengedrag vertaalt zich in minder geldautomaten

De banken evalueren op regelmatige basis de manier waarop zij met de klanten in contact treden en kijken hoe zij de klanten op de meest optimale manier kunnen bedienen, en dit uiteraard in lijn met hun individueel commercieel beleid. Daarbij wordt onder meer rekening gehouden met de technologische evolutie en het wijzigende klantengedrag. Zo merken we op dat klanten steeds meer digitaal bankieren en hun betalingen elektronisch uitvoeren. Sedert 2015 merken we een dalende trend in het aantal geldafhalingen.

Desalniettemin blijft de vraag naar cash bestaan en is de toegang tot cash een belangrijke doelstelling van de financiële sector. In België is het netwerk van de geldautomaten nog steeds belangrijk. In 2020 kon de Belg terecht bij 6.416 geldautomaten van de banken, een daling van 14% in vergelijking met een jaar eerder. Momenteel worden met Batopin en Jofico twee initiatieven uitgerold die de toegang tot de geldautomaten moeten blijven verzekeren voor eenieder.

Conclusie

De “app-etijt” voor digitaal bankieren is meer dan ooit aanwezig, dat blijkt zowel uit de evolutie naar steeds meer digitale betalingen, alsook uit de resultaten van de Ivox-studie. Deze geeft aan dat mensen steeds minder vaak een fysieke afspraak maken in het bankkantoor, en de wil er is om de online dienstverlening nog verder uit te breiden. Dit wijzigend klantengedrag doet zich voor in alle leeftijdscategorieën, van jongeren tot senioren. De financiële sector is zich echter wel bewust van het belang van digitale inclusie, en de noodzaak voor hulp en begeleiding voor diegenen die vandaag nog niet op de digitale kar gesprongen zijn. Een aantal initiatieven werden reeds opgestart, zoals de module 123.digit.be die hulp biedt bij mobiel bankieren, en “J’adopte la banque digitale” waarbij sessies worden georganiseerd en hulp wordt geboden bij de stap naar digitaal bankieren.

De digitalisering is een onomkeerbare maatschappelijke trend, en als financiële sector staan we klaar om de nodige steun en begeleiding te bieden om iedereen mee op de digitale trein te krijgen. Ook in de toekomst houden we graag de vinger aan de pols en werken we nog verdere initiatieven uit, in overleg met lokale besturen, consumenten-; senioren-; en welzijnsorganisaties.

De banksector zet dus volop in op de ‘multikanaal’-aanpak aangepast aan de wensen van de klant. Zowel bankkantoren, automaten, contact centers, videocalls, pc- en mobiel bankieren: allemaal hebben ze hun plaats.