Quand la banque se fait "app‑étissante"

3 mars 2021 - 16 min de lecture

Comment réalisons-nous nos opérations bancaires aujourd’hui ?

À quoi ressemblera le secteur financier à long terme ? C'est la question qui avait été posée il y a dix ans à un groupe d'étudiants de la Solvay Brussels School Economics & Management, de l'université de Gand et de la KU Leuven.

En collaboration avec le bureau de conseil HazelHeartwood, les étudiants avaient effectué un travail de terrain circonstancié, réalisé des analyses de marché et lancé des enquêtes en ligne ou mené différents entretiens personnels. Ils ont ensuite coulé leur vision dans un rapport expliquant comment ils envisageaient l’évolution du modèle bancaire dans les années futures.

Leur banque de l'an 2020 était :

- une banque faisant du client son propre banquier,

- une banque faisant de ses clients des coopérateurs,

- une entité sans agences, ni guichets automatiques, dans une société sans espèces,

- une institution opérant principalement par internet et les médias sociaux,

- un facilitateur, essentiellement, dont les activités seraient axées sur les échanges commerciaux et d'informations entre ses clients,

- un établissement qui informe et forme de manière proactive ses clients aux questions financières, notamment via des plateformes électroniques.

Dans l’intervalle, nous avons passé le cap de l'année 2020 et il est intéressant de voir dans quelle mesure leurs prévisions correspondent à la réalité d'aujourd'hui. Comment faisons-nous nos opérations bancaires aujourd'hui et est-ce que notre banque nous paraît-elle "app-étissante" ?

Une banque qui fait du client un banquier

La banque numérique, qui permet au client de choisir où et quand effectuer ses opérations bancaires, a pris son essor ces dernières années. Les chiffres des abonnements aux services bancaires mobiles et en ligne continuent d'augmenter, et les nouveaux canaux de communication, comme les appels vidéo et les fonctions de chat, sont également de plus en plus courants.

En outre, la crise du coronavirus a eu pour effet de faire passer plus de personnes encore au numérique. L'« app-étit » pour les applications bancaires numériques est donc bien présent, comme le montrent les chiffres ci-dessous.

Les applications et les PC sont les canaux les plus populaires pour les opérations bancaires

Une étude récente d'Ivox montre que les canaux les plus populaires pour utiliser les services bancaires sont le PC (banque en ligne) et l'application (banque mobile) :

Étude d'Ivox menée auprès de 1000 Belges, à la demande de Febelfin - entre le 25 et le 30 novembre 2020 (échantillon représentatif pour le genre, la langue, l'âge et le diplôme. La marge d'erreur maximale parmi 1000 Belges s'élève à 3,02%.

- 90% des Belges disent utiliser les services bancaires via PC. On constate que le PC banking est également bien implanté chez les seniors (91 %), tandis que les jeunes utilisent plus souvent le mobile banking.

- 7 Belges sur 10 (71%) indiquent qu'ils utilisent les services bancaires via l'application. Chez les jeunes, ce chiffre est de près de 9 sur 10.

- Les deux sont souvent utilisés en combinaison.

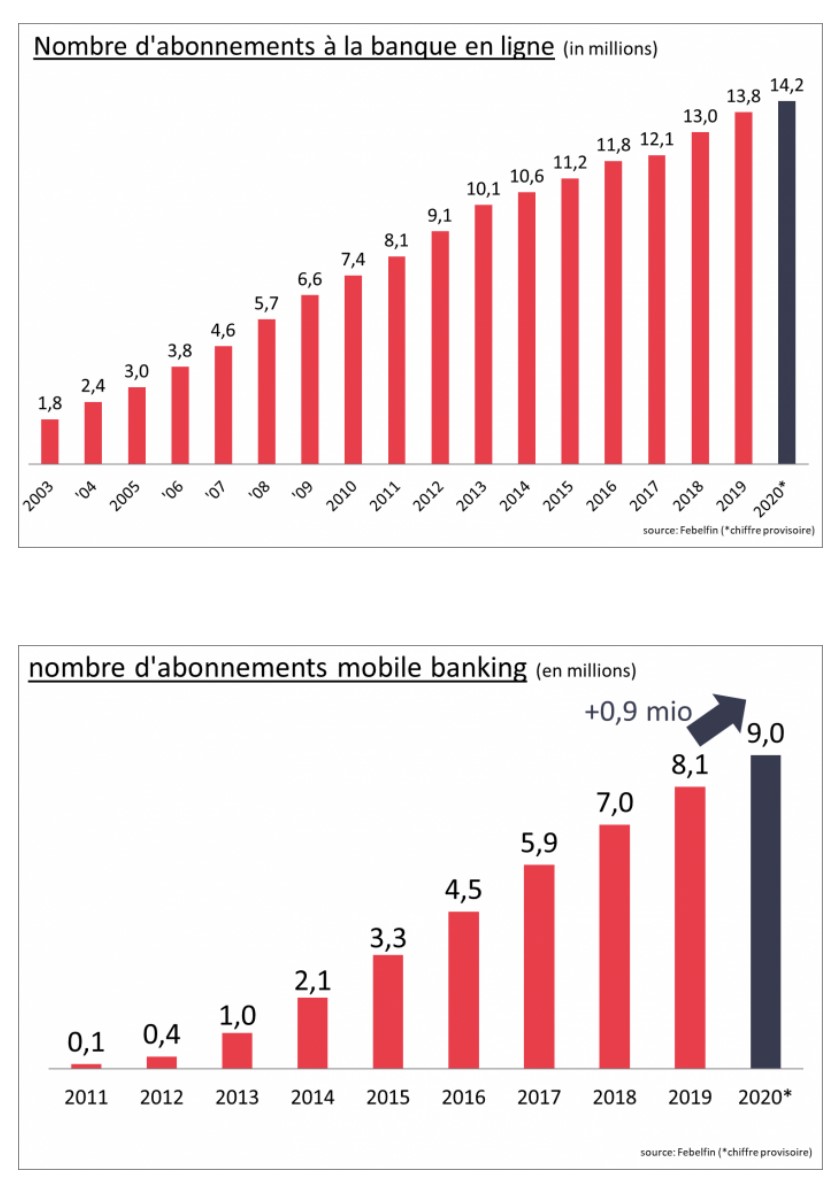

- Au cours des cinq dernières années, le nombre d'abonnements à la banque en ligne a augmenté de 5 % sur une base annuelle, et ce, malgré le nombre déjà élevé de plus de 11 millions d’abonnements en 2015. Le nombre d'abonnements mobiles a augmenté de plus de 20 % par an sur la même période. Le nombre d'abonnements aux services bancaires en ligne était, à fin 2020, de 14,2 millions (augmentation de 3,1 % par rapport à fin 2019), contre 9 millions (augmentation de 11 % par rapport à la fin 2019) pour les abonnements aux services bancaires mobiles.

- La banque mobile, en particulier, continue de se développer. Au cours des cinq dernières années, on a noté une progression de plus d'un million d'abonnements aux services bancaires mobiles en moyenne chaque année. Par rapport à fin 2015, le nombre d'abonnements à la banque mobile a quasiment triplé.

L'utilisation du PC et de la banque mobile s’est également renforcée : 44 % des Belges effectuent des transactions plusieurs fois par semaine avec l'application bancaire. Non seulement cela leur donne une meilleure vue d'ensemble sur leur situation financière, mais cela leur épargne également de nombreux déplacements à l'agence, ce qui peut aussi avoir un impact en termes d’empreinte écologique.

TOP 3 des services

- Il a été demandé quels étaient les 3 services les plus fréquemment utilisés via l'application ou le PC banking.

- Les paiements constituent de loin le service le plus couru (85%). Chez les seniors, ce taux est de 60 %.

- En deuxième lieu vient la vérification des soldes/transactions (69%).

- L’exécution de virements entre comptes personnels (44%) est souvent mentionnée.

Renforcement des appels vidéo et du chat

- Les nouvelles technologies et un choix plus large de canaux de communication créent également de nouvelles interactions, plus faciles et plus rapides, entre les clients et leurs banques. Les clients ont désormais un meilleur accès à toute une série de services bancaires à domicile, sur la route ou au travail.

- 28 % des Belges utilisent les appels vidéo pour accéder aux services bancaires.

- Ce sont surtout les jeunes belges qui utilisent les vidéoconférences pour accéder aux services bancaires (39 %). Mais 18% des plus de 55 ans y recourent également.

- Le chat en direct gagne également en popularité : 33 % des Belges disent l'utiliser à l'occasion. Là aussi, on constate que ce sont surtout les jeunes qui se servent de ce canal (46 %), mais pour 1 senior sur 5, ce n'est pas là non plus un domaine totalement inconnu.

Impulsion numérique donnée par le corona

- On constate une évolution dans la manière dont nous gérons nos affaires financières. L'utilisation des applications bancaires par les clients progresse à un rythme élevé. La crise du coronavirus est en fait venue renforcer cette tendance préexistante.On constate une évolution dans la manière dont nous gérons nos affaires financières. L'utilisation des applications bancaires par les clients progresse à un rythme élevé. La crise du coronavirus est en fait venue renforcer cette tendance préexistante.

- Ainsi, plus d'un Belge sur dix (13 %) déclare utiliser plus souvent les services bancaires numériques depuis la crise du coronavirus.

Les contacts physiques dans les agences bancaires s’étant réduits, les Belges sont favorables à davantage de contacts en ligne avec leur banque

Du fait du renforcement des possibilités de contact à distance entre les clients et les banques, on observe que le nombre de visites physiques dans les agences bancaires continue de baisser.

Les rendez-vous physiques dans les agences bancaires sont très limités

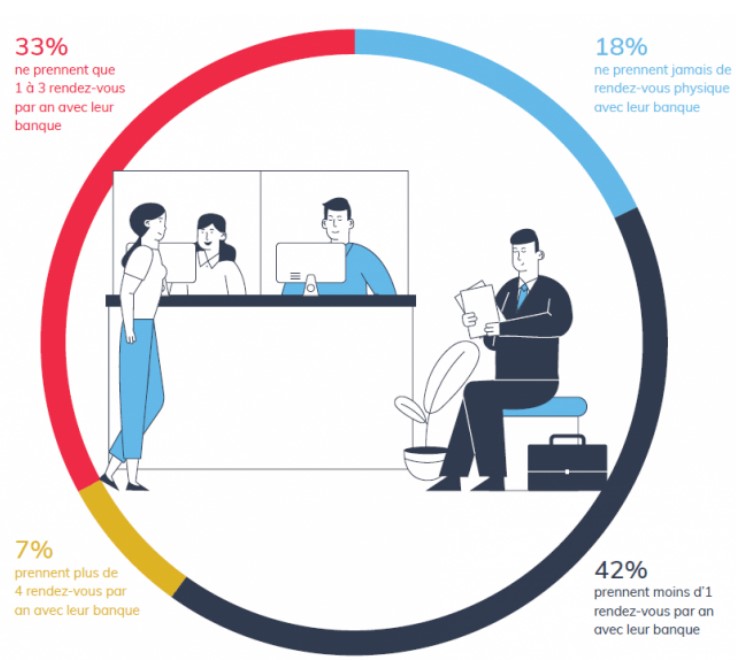

- Pas moins de 60 % des Belges ne prennent jamais de rendez-vous physique avec leur banque, ou le font moins d'une fois par an. 33% des Belges prennent rendez-vous avec leur banque 1 à 3 fois par an.

- Chez les seniors également, le nombre de visites en banque est limité : la moitié n'y va jamais ou moins d'une fois par an (16% et 33%) et 45% y vont 1 à 3 fois par an.

- Ces chiffres montrent que plus de 9 Belges sur 10 ne se rendent en personne dans une agence bancaire que dans une mesure limitée.

Un rendez-vous physique : pour quelles opérations ?

L'étude montre que les services populaires pour lesquels les gens prennent parfois un rendez-vous physique dans leur agence bancaire sont :

- Demande de conseils sur leur situation financière personnelle (29%)

- Suivi des investissements et conseils (26%)

- Demande et gestion d’un emprunt (24%)

La fonction de conseiller de la banque joue donc un rôle important. Pour les services précités, les clients souhaitent principalement une interaction en face à face (soit physiquement, soit virtuellement) avec un employé de banque. L'aspect humain est très important dans ce domaine.

Pour la moitié des Belges, les services peuvent se faire encore plus en ligne

Mais le contact personnel peut aussi se faire à distance. Nous l'avons plus que jamais constaté lors de la crise du coronavirus. D’après l’étude, près de la moitié des Belges (48 %) déclarent que le contact avec leur banque pourrait facilement se faire davantage en ligne. Chez les jeunes, ce pourcentage s'élève à 60 %, mais 4 seniors sur 10 partagent aussi cet avis.

Quid des virements ?

La manière de réaliser des virements suit également la même tendance numérique. En 2008, 21 % des virements étaient encore effectués via les distributeurs automatiques de billets (self-banks); en 2019, ce chiffre est tombé à seulement 5 % des virements. Les virements papier ont également diminué d'environ 88 % en 15 ans. Les seniors suivent eux aussi le mouvement. L'étude Ivox montre que seulement 4,2 % des personnes de plus de 55 ans se rendent encore à l'agence bancaire pour effectuer des virements

Comment cette tendance se traduit-elle sur le terrain ?

En 2010, les étudiants prédisaient que pour 2020, on aurait évolué vers un paysage bancaire sans agences, ni distributeurs automatiques, dans une société sans argent liquide. La réalité n'a toutefois pas suivi, et d'ailleurs, ce n'est pas l'ambition du secteur financier.

De moins en moins d'agences bancaires, mais toujours nombreuses par rapport aux autres pays européens

L'agence bancaire d'aujourd'hui est à la fois physique et virtuelle. Comme les clients belges effectuent de plus en plus de transactions bancaires numériques, ils ne se rendent plus autant qu'avant en agence. Les opérations pour lesquelles ils se déplaçaient auparavant peuvent désormais être faites en ligne : adapter leur limite de crédit, commander une carte de débit, signaler la perte d'une carte de crédit, etc.

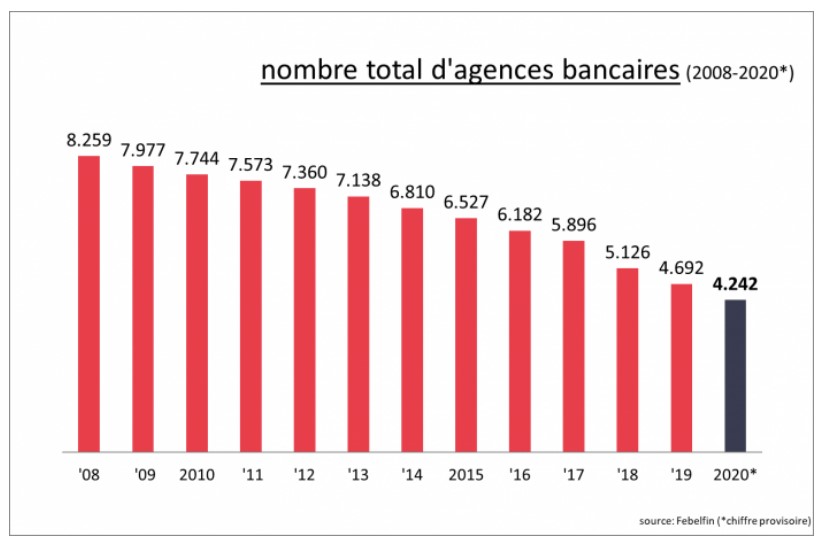

Les banques suivent attentivement cette tendance sociétale et adaptent en conséquence leur offre en termes d’agences. Cela ne signifie pas que les consommateurs belges ne peuvent plus se rendre dans une agence physique : fin 2020, on dénombrait ainsi 4.242 agences bancaires en Belgique, ce qui représentait une diminution de 9,6 % par rapport à l'année précédente.

Toutefois, la contraction du réseau d’agences actuel est une évolution qui s’est amorcée il y a plusieurs années, et elle suit la tendance actuelle dans la société. C'est une évolution que l’on retrouve aussi dans d'autres pays européens. La Belgique possède toujours l'un des réseaux d’agences parmi les plus denses d'Europe.

Et qu'en est-il des retraits d'espèces : l'utilisation des espèces est en forte baisse

En 2020, la tendance aux paiements numériques s’est nettement renforcée, en partie du fait de la crise du coronavirus. Le paiement par carte ou par smartphone est en effet un moyen hygiénique très sûr de régler ses achats, puisque ceux-ci sont payés sans aucun contact. Le Belge a alors adapté son comportement de paiement et cette nouvelle habitude numérique semble se maintenir.

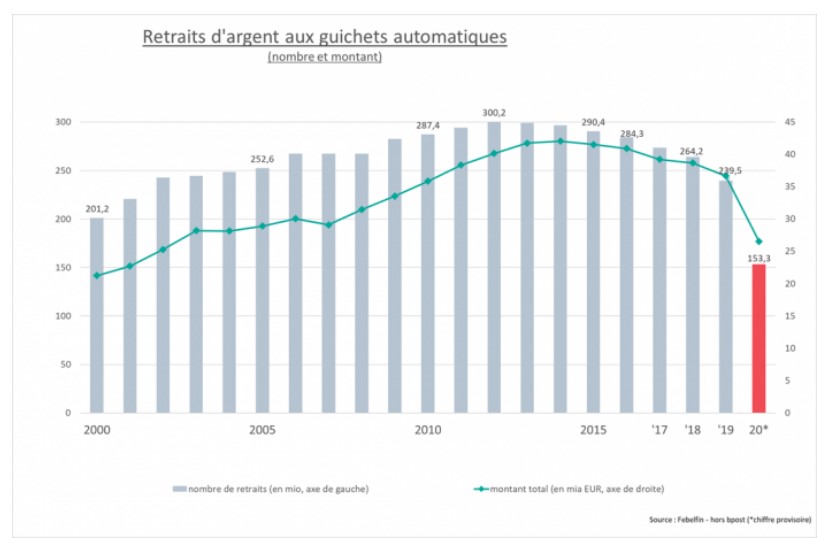

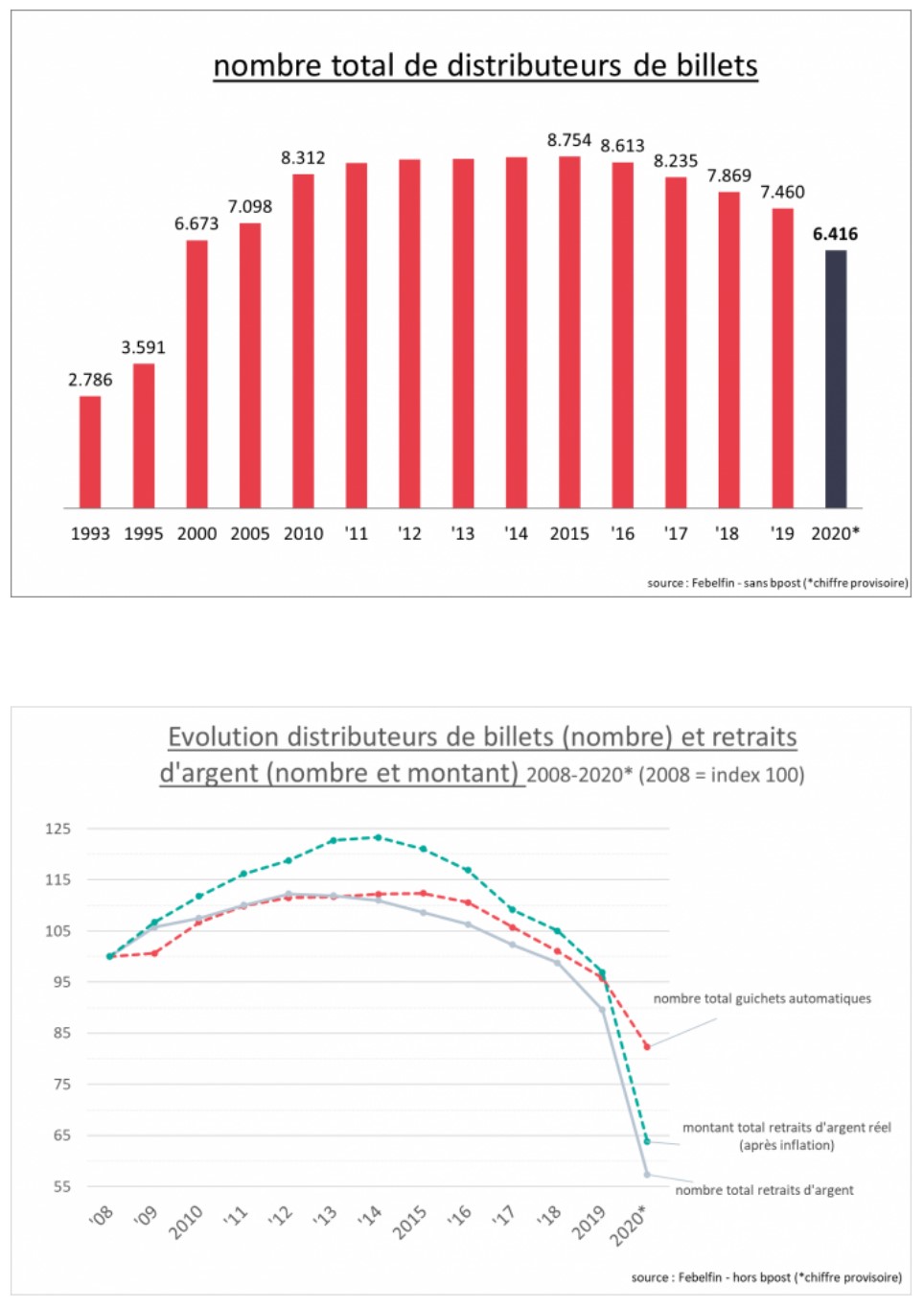

En 2020, nous avons assisté à une importante évolution à la baisse du nombre de retraits d'espèces aux distributeurs automatiques. Le nombre de retraits a ainsi diminué de plus d'un tiers (36%) par rapport à l'année précédente. En termes de montant retiré, la baisse a été de 28%. Si l'on compare avec 2012, le nombre de retraits d'espèces a diminué de moitié environ. La tendance à la réduction des retraits d’espèces s’observait depuis un certain temps déjà, mais elle semble maintenant connaître une accélération. Le gouvernement entend également contraindre les commerçants et les professions libérales à proposer dans l'avenir un mode de paiement numérique en plus des espèces.

L’évolution dans le comportement des clients se traduit par une réduction du nombre de distributeurs automatiques

Les banques évaluent régulièrement la manière dont elles entrent en contact avec les clients et examinent comment servir ceux-ci au mieux, et ce, conformément à leur politique commerciale individuelle. Dans ce cadre, elles tiennent compte, entre autres, des évolutions technologiques et des changements de comportement des clients. On constate par ex. que les clients effectuent de plus en plus de transactions bancaires numériques et de paiements électroniques. Depuis 2015, on observe une tendance à la baisse du nombre de retraits d'espèces.

Néanmoins, la demande de liquidités demeure, et l'accès aux liquidités est un objectif essentiel du secteur financier. En Belgique, le réseau de distributeurs automatiques de billets est toujours important. Ainsi, en 2020, les Belges avaient accès à 6416 distributeurs automatiques de billets exploités par les banques, ce qui représente une baisse de 14 % par rapport à l'année précédente. Par ailleurs, deux initiatives sont actuellement en cours de déploiement, avec Batopin et Jofico, en vue d’assurer un accès continu aux distributeurs automatiques de billets pour tous.

Conclusion

L'"app-étit" pour les services bancaires numériques croît, comme le montrent l'évolution vers les paiements numériques ainsi que les résultats de l'étude Ivox. Cette étude indique que les clients prennent de moins en moins de rendez-vous physiques dans leur agence bancaire et semblent vouloir profiter d’une offre de services en ligne plus étendue. Ce changement de comportement des clients se produit dans toutes les catégories d'âge, des jeunes aux seniors. Toutefois, le secteur financier est conscient de l'importance de l'inclusion numérique et de la nécessité d'aider et de guider ceux qui n’ont pas encore pris le train du numérique. Plusieurs initiatives ont déjà été lancées, comme le module 123.digit.be qui offre une assistance en matière de banque mobile, et “J’adopte la banque digitale”, qui organise des séances d’information et propose une aide pour le passage à la banque numérique.

La numérisation est une tendance sociétale irréversible, et en tant que secteur financier, nous sommes prêts à fournir le soutien et les conseils nécessaires pour que tout le monde puisse embarquer dans le train du numérique. Nous entendons par ailleurs rester à l'écoute de nos clients dans l'avenir et développer d'autres initiatives en concertation avec les autorités locales, les organisations de consommateurs, de seniors et d’aide sociale.

Le secteur bancaire est donc pleinement engagé dans une approche "multicanal" adaptée aux souhaits du client. Agences bancaires, distributeurs automatiques, centres de contact, appels vidéo, services bancaires mobiles et par PC : tous ont un rôle à jouer.