L'incertitude de l'environnement économique pèse sur la demande et la nouvelle production de crédits aux entreprises

16 mars 2023 - 6 min de lecture

L'encours des crédits aux entreprises à fin décembre 2022 était en hausse de 4,6 % par rapport à l'année précédente, atteignant 184,6 milliards d'euros. Le nombre et le montant des crédits octroyés ont tous deux diminué. Au quatrième trimestre 2022, les crédits octroyés ont baissé de 6,3 % par rapport au même trimestre de l'année précédente. Les montants accordés se sont contractés de 2,8 %.

Si l'on se penche sur les demandes de crédits des entreprises, l’on constate que leur nombre reste plus élevé au quatrième trimestre 2022 qu'à la même période de 2021, mais le montant total de ces crédits demandés chute assez fortement.

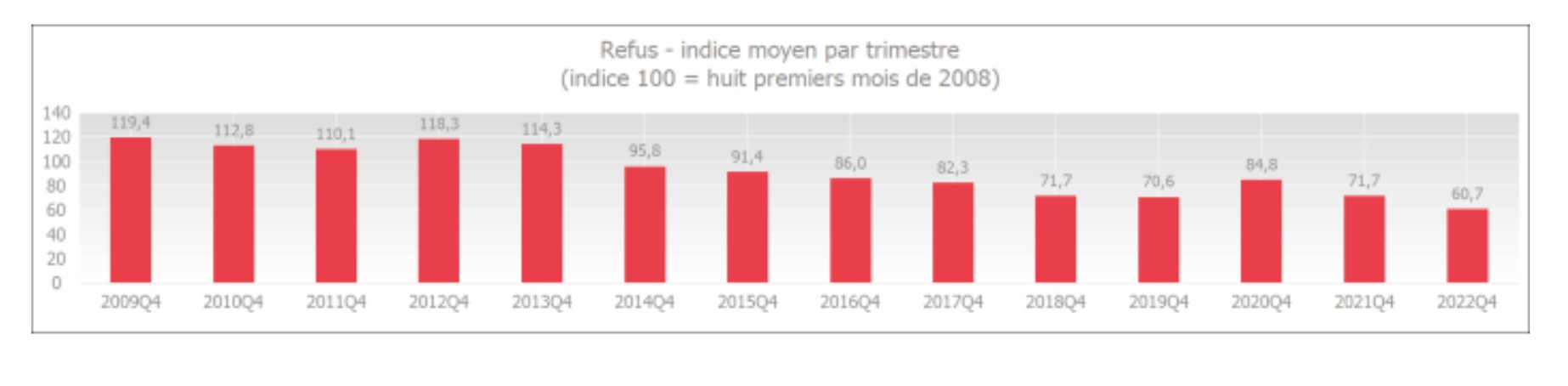

Le degré de refus est à son plus bas niveau historique pour un quatrième trimestre. Les banques ont donc continué à accorder des crédits.

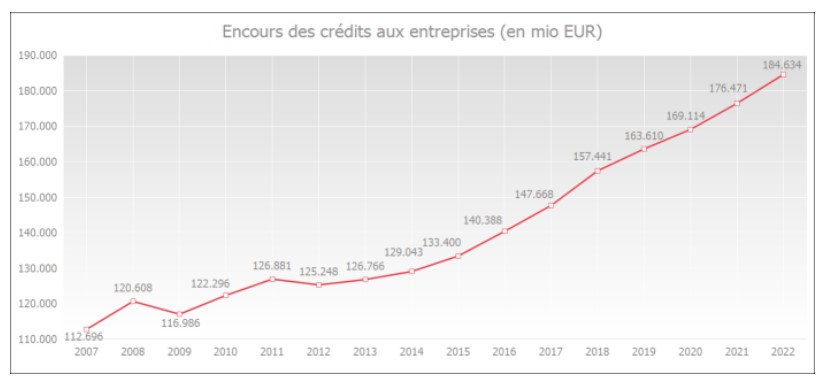

Encours élevé des crédits aux entreprises

À la fin du mois de décembre, l'encours des crédits aux entreprises utilisés, y compris les crédits d'engagement, s'élevait à 184,6 milliards d'euros. Par rapport à décembre 2021, l'encours a ainsi augmenté de 4,6 %. Le taux de croissance annuel en 2021 a été de 4,3 %, contre seulement 3,4 % pour l'année covid 2020.

Il s’agit par exemple de crédits de garantie ou de crédits documentaires.

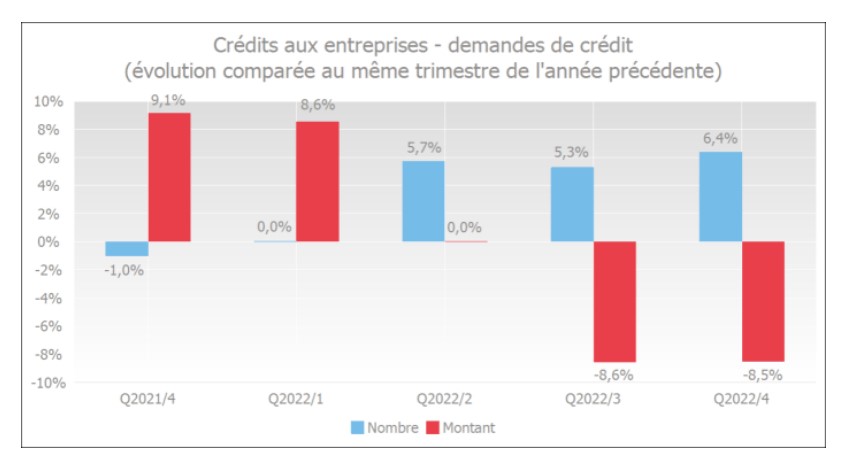

La demande de nouveaux crédits ne faiblit qu'en montant

Au quatrième trimestre 2022, les entrepreneurs ont demandé 6,4 % de crédits supplémentaires par rapport à la même période de l'année précédente. En revanche, le montant a diminué de 8,5 %. La raison de cette contraction du montant des demandes de crédits tient probablement à la baisse des demandes de crédits pour investissements.

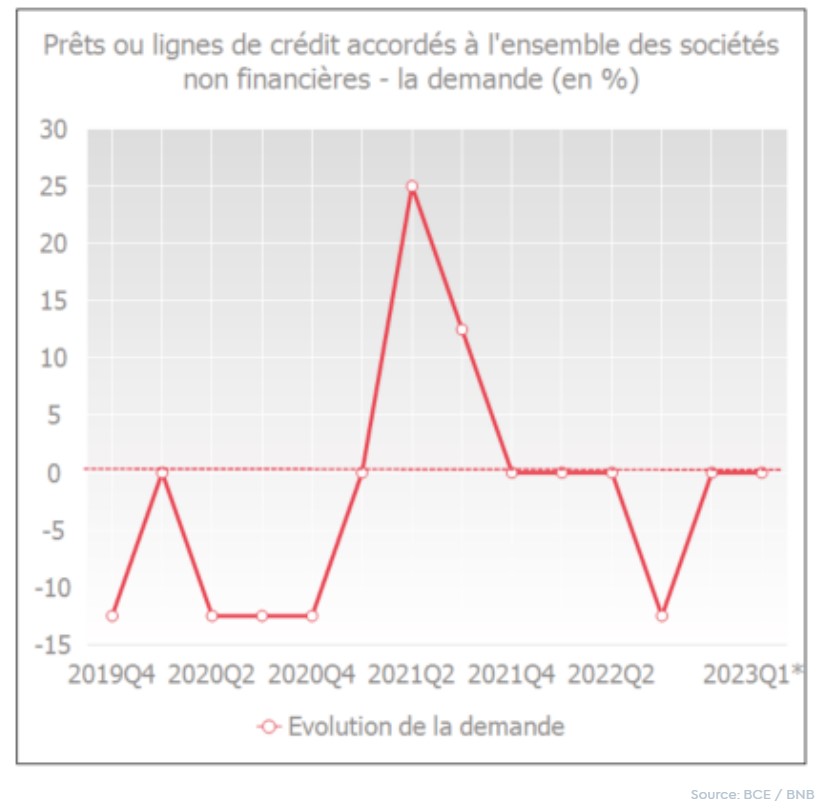

Dans l'enquête sur l’octroi de crédits bancaires (Bank Lending Survey), les quatre grandes banques indiquent que la demande de crédits ou de lignes de crédit par des sociétés non financières est restée stable au quatrième trimestre 2022. Pour l'avenir, les grandes banques s'attendent également à ce que la demande reste inchangée ou quasi inchangée.

Dans le graphique, un pourcentage positif (négatif) correspond à une hausse (baisse) de la demande de crédit. Un pourcentage nul correspond à une stabilisation.

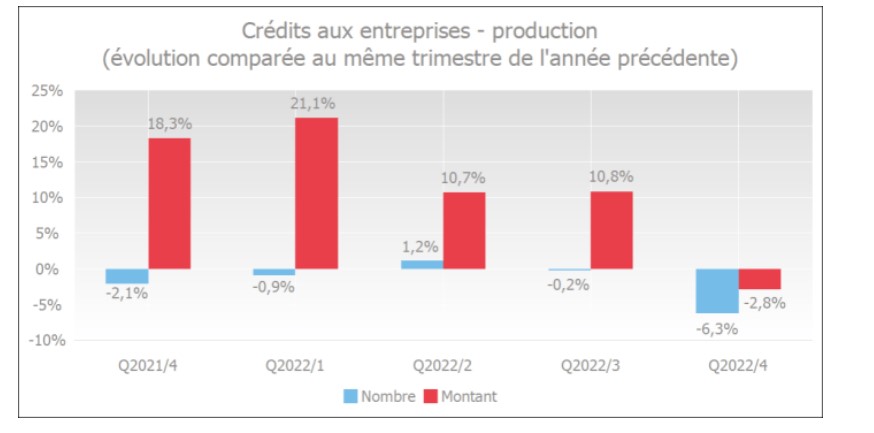

La production de crédits diminue en nombre et en montant

L'évolution du nombre de crédits octroyés a fluctué entre -2,0 % et +2,0 % depuis le quatrième trimestre 2021 jusqu'au troisième trimestre 2022. Ce n'est plus le cas au quatrième trimestre 2022, le nombre des nouveaux crédits ayant diminué de 6,3 %. Pour les montants octroyés, une baisse a pour la première fois été enregistrée depuis le premier trimestre 2021. Au quatrième trimestre 2022, le total de ces montants a été inférieur de 2,8% par rapport au même trimestre de l'année précédente.

Les entrepreneurs rencontrent un peu moins de freins au crédit

En pourcentage, les banques n'ont jamais refusé aussi peu de demandes de crédit durant un quatrième trimestre. Le degré de refus est donc à son plus bas niveau historique pour un quatrième trimestre.

Les résultats de l'enquête trimestrielle de la Banque nationale de Belgique (BNB) sur la perception des freins au crédit par les entreprises indiquent également que les banques auraient légèrement assoupli leurs conditions de crédit.

La part des entreprises qui considéraient les conditions de crédit comme défavorables s'élevait à 34,3 % en janvier 2023, contre 35,7 % en octobre 2022. Seules les grandes entreprises ont considéré que les conditions de crédit ont évolué négativement en janvier 2023.

Les taux d’intérêt montent

Selon les données de la BNB, le taux d'intérêt moyen pondéré sur les nouveaux crédits aux entreprises en janvier 2023 était de 3,69 % (contre 3,59 % en décembre 2022). Les taux d'intérêt ont oscillé autour de 1,5 % pendant plusieurs années, mais depuis février 2022, ils ont commencé à augmenter, du fait de la hausse des taux d'intérêt du marché.